Télécharger le PDF

En 2020, nous expliquions dans cet article le fonctionnement de l’assurance multirisques climatiques (MRC) à la française, les raisons qui la rendaient impopulaire auprès des agriculteurs et proposions des leviers pour la faire évoluer afin de mieux répondre à son objectif : protéger les agriculteurs contre les aléas climatiques qui dégradent leurs récoltes.

L’assurance MRC, également appelée assurance récolte car elle indemnise les pertes de récoltes liées aux aléas climatiques, ne couvre en 2022 que 17% des surfaces agricoles assurables. C’est peu par rapport à ses ambitions, qui sont d’améliorer la résistance et la résilience des exploitations face aux risques climatiques. Une réforme du système d’assurance récolte a donc été lancée, faisant l’objet d’une loi d’orientation promulguée en mars 2022[1], qui en trace les grandes lignes, les modalités de mise en œuvre étant fixées par ordonnances et décrets.

Les derniers détails de la réforme ne sont donc pas encore fixés, mais celle-ci commence à s’appliquer dès le 1er janvier 2023. Le nouveau format vise une augmentation du nombre d’agriculteurs couverts grâce à un dispositif simplifié et censément plus avantageux. Qu’en est-il réellement ? Quels sont les changements majeurs, qu’est-ce qui mériterait d’être encore amélioré ?

Les principales évolutions apportées par la réforme

Malgré une prise en charge depuis 2005 d’une partie de la prime d’assurance, l’assurance récolte n’a connu jusqu’à aujourd’hui qu’un succès limité auprès des agriculteurs, ne couvrant que 30% de la surface assurable hors prairies, 17% en comptant ces dernières. Cette réforme entreprise par Didier Guillaume, alors ministre de l’Agriculture en 2019, vise à améliorer l’attractivité de l’assurance-récolte pour qu’elle soit adoptée par un grand nombre d’agriculteurs. En effet, le système actuel, faute d’un nombre d’assurés assez élevé, peine à mutualiser les frais et coûte trop cher aux assureurs… et donc aux assurés.

En 2020, nous expliquions en quoi les contrats proposés attiraient peu l’intérêt des agriculteurs. Les principaux points faibles que nous avions listés étaient les suivants :

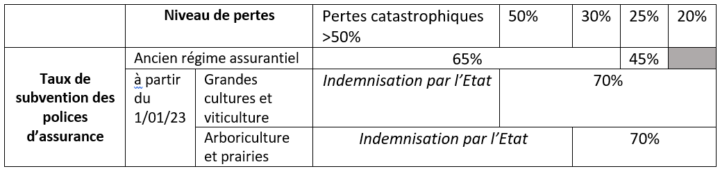

- Le déclenchement de l’assurance récolte, subventionnée à 65%, n’intervenait qu’à partir de 30% de pertes, un seuil jugé trop élevé par les agriculteurs.

- De même, la franchise de 30% entrainait un niveau de remboursements trop faible. L’abaissement de la franchise à 25% pour bénéficier de remboursements plus attractifs entrainait une diminution du taux de subventions (45% au lieu de 65%).

- Le rendement de référence utilisé comme base de comparaison avec le rendement obtenu lors de l’aléa climatique était bâti sur la moyenne olympique des cinq dernières années (la moyenne des trois années restantes une fois retirées la meilleure et la moins bonne), qui tend à diminuer avec l’accumulation de mauvaises années et ne reflète pas nécessairement le potentiel agronomique de la ferme.

- Le fonds « calamités » permettait de meilleures indemnisations que les assurances pour les non-assurés.

- Les contrats prévoyaient certaines exclusions importantes et par exemple n’indemnisaient pas la perte de qualité ou les ravages liés aux maladies ou aux insectes.

- Ou encore la baisse « surprise » a posteriori des taux de subvention en 2013 qui ont engendré une perte de confiance dans le dispositif de la part des agriculteurs.

Deux rapports du député Frédéric Descrozaille, membre du Comité d’Orientation Stratégique d’Agriculture Stratégies, délivrés en 2021 dressent les premières lignes de la réforme[2]. L’objectif est clair : « parvenir à une généralisation de l’assurance récolte en France »[3], en rendant l’assurance récolte plus attractive.

Le nouveau format est censé remédier aux faiblesses connues de l’assurance récolte, et vise à augmenter la part de la surface couverte par des assurances. Sur ce point, les objectifs fixés dans la loi sont ambitieux. Si un tiers des surfaces en céréales sont aujourd’hui assurées, ce n’est le cas que de 3% des vergers et 1% des prairies, deux types de productions pour lesquelles le gouvernement fixe un objectif de 30% des surfaces assurées en 2030. La faible part des surfaces de vergers et prairies assurées s’explique par le fait qu’avant la réforme, les pertes de ces productions étaient encore indemnisables sous le régime des calamités agricoles, rendant l’assurance récolte peu attractive, alors que les grandes cultures ont été rendues inéligibles au régime des calamités en 2009.

Figure 1 : pourcentage des surfaces assurées par un contrat d’assurance MRC, source Legifrance- traitement Agriculture stratégies

-

Un nouveau fonctionnement

Pour y parvenir, le nouveau dispositif comporte trois niveaux selon l’ampleur des pertes subies. Le premier niveau est celui des aléas courants, qui sont assumés par les agriculteurs. Au second niveau, à partir de 20% de pertes, l’assurance récolte en tant que telle intervient[4]. Enfin, le dernier niveau cible les pertes catastrophiques, indemnisées par le Fonds de solidarité nationale, qui prend le relai de l’assurance MRC pour les pertes les plus importantes, à partir de 30% pour l’arboriculture et les prairies et à partir de 50% pour les grandes cultures, cultures industrielles, légumes et la viticulture.

Ce dernier volet d’indemnisation vise à plafonner le risque pour les assureurs, qui indemniseront les pertes comprises entre 20 et 50% pour les grandes cultures et la viticulture, et entre 20 et 30% pour l’arboriculture et les prairies. Pour inciter les agriculteurs à s’assurer, le taux d’indemnisation par l’Etat dans le cas des pertes catastrophiques sera de 90% pour les assurés, tandis qu’il sera dégressif pour les non-assurés : de 45% en 2023, il passera à 40% en 2024, puis 35% en 2025, tandis que le régime des calamités agricoles disparait.

Tableau 1 : taux de subvention des polices d’assurance selon le niveau de couverture, source Agriculture Stratégies

Pour rendre cette assurance récolte plus accessible, la subvention des cotisations d’assurance augmente : elle passe de 65% à 70%. Le niveau de franchise diminue également, pour permettre une meilleure indemnisation des assurés, et passe de 30 à 20%.

Par ailleurs, dans un souci de simplification du dispositif, les indemnisations seront versées aux agriculteurs par un interlocuteur unique. Enfin, le rendement de référence reste lié à la moyenne olympique des 5 dernières années, mais la nouvelle loi autorise également le calcul sur les résultats des 3 dernières années.

Par rapport à la programmation précédente, une part plus importante de la prime d’assurance est donc subventionnée, le déclenchement de l’indemnisation se fait à partir d’un seuil de pertes plus faible qu’auparavant, et le reste à charge en cas de sinistre est moins élevé.

Ainsi, par exemple pour un céréalier, avec un rendement moyen est de 8 t/ha qui viendrait à récolter 3 t/ha :

- Dans l’ancien système avec une franchise de 30 %, la base indemnisable était de 5,6 t/ha (correspondant à 8 t/ha – 30%), le système assurantiel reversait le montant équivalent à une perte de récolte de 2,6 t/ha (correspondant à 5,6 -3).

- Dans le nouveau système, sur les 5 tonnes perdues, 1,6 tonnes relèvent des aléas courants et correspondent à la franchise de 20% (la perte assumée par l’agriculteur seul), 2,4 tonnes seront indemnisées par l’assurance récolte (pertes comprises entre 20% et 50%) et 1 tonne relève des pertes catastrophiques et sera indemnisée par l’Etat à 90%. L’ensemble des volets permet d’indemniser l’agriculteur à hauteur de 3,3 t/ha.

L’agriculteur est donc mieux dédommagé, tandis que les assureurs sont chargés d’indemniser un niveau de pertes plus réduit, pour une cotisation en théorie moins élevée pour l’agriculteur du fait d’une augmentation du taux de subvention de la prime d’assurance. Un combo gagnant qui nécessite cependant une rallonge budgétaire importante.

-

Un budget plus élevé

Les travaux de F. Descrozaille estimaient entre 600 et 700 millions d’euros le budget global nécessaire pour soutenir un taux de 60% de surfaces assurées en viticulture et en grandes cultures et de 30% sur les prairies. Si de fortes incertitudes planent sur l’adhésion des agriculteurs aux nouvelles modalités de l’assurance récolte, donc sur la progression potentielle des surfaces couvertes, les recommandations du député ont été suivies, conduisant à une augmentation substantielle du budget. En effet, le budget de l’Etat devrait passer de 300 millions en 2022 à 680 millions en 2025.

Le financement de l’assurance récolte et du Fonds de solidarité nationale (FSN, destiné à indemniser les pertes catastrophiques) est assuré par le FNGRA (fonds national de gestion des risques agricoles). Une partie du FNGRA provient de la « contribution additionnelle », une taxe prélevée sur les cotisations des assurances véhicules et bâtiments des agriculteurs – et donc des agriculteurs eux-mêmes -, une partie vient de l’Etat, et une partie est issue du second pilier de la PAC, le FEADER, qui se répartissent ainsi :

- 120 millions issus du doublement de la contribution additionnelle payée par les agriculteurs,

- 255,5 millions de crédits nationaux validés par la loi de finances pour 2023 promulguée le 30 décembre 2022,

- 184,5 millions de crédits européens du Feader (en moyenne par an pour la programmation 2023-2027).

Pour l’année 2023, le FNGRA sera donc alimenté par 560 millions d’euros au total, et ce budget pourra augmenter si nécessaire jusqu’à 600 millions. Par la suite, il est prévu que le budget affecté au FNGRA augmente jusqu’aux 680 millions envisagés pour 2025. Si ce budget venait ensuite à devenir insuffisant du fait de la multiplicité des aléas climatiques et de l’augmentation de leur intensité, la loi prévoit une clause de revoyure pour modifier à nouveau les paramètres de l’assurance récolte.

Le pool d’assureurs, nécessaire pour éviter la sélection du risque

L’augmentation des surfaces assurées est indispensable à la viabilité du dispositif, actuellement coûteux pour les assureurs[5]. Le ratio sinistres/primes permet de comparer leurs dépenses (indemnisations des sinistres) et leur recettes (les primes d’assurance) ; lorsqu’il est supérieur à 100, l’assureur perd de l’argent. Or, en cumulé sur la période 2005-2020, il est égal à 109%, avec une dégradation depuis 2016, avec un pic à 143% en 2020, alors que selon les assureurs, il devrait se situer autour de 70% pour que le produit assurance récolte leur permette de dégager de la rentabilité. La forte variabilité du ratio selon les années, qui serait également due à un trop faible nombre d’agriculteurs assurés, ne permet pas non plus de remplir le rôle de mutualisation des risques de l’assurance, et les assureurs tendent à sélectionner le risque le plus faible, et ne chercher à assurer que les agriculteurs qui sont les moins susceptibles de subir des aléas climatiques. Enfin, les assureurs, manquant de données, donc de connaissances sur les risques à couvrir, ont peu d’intérêt à développer les produits d’assurance correspondant à ces risques.

Pour résoudre ces problèmes, la réforme prévoit la création d’un groupement – un pool – d’assureurs, auquel devra obligatoirement adhérer tout assureur qui proposera un contrat subventionné. Ce groupement offrira à ses adhérents un meilleur accès aux données de sinistralité et leur permettra de mutualiser leurs risques via la co-réassurance. Cette co-réassurance est l’une des pierres angulaires du système, puisqu’elle est l’outil qui doit permettre de faire cesser la sélection actuellement observée vers les agriculteurs les moins risqués, et permettre de proposer à l’ensemble des agriculteurs des contrats abordables. L’idée, soutenue par les deux assureurs principaux du monde agricole, Groupama et Pacifica, ainsi que par le Caf (Conseil de l’Agriculture Française), est d’imposer la mutualisation du risque à l’ensemble des assureurs, et d’affecter à chacun le même niveau de sinistralité. Le pool lisse alors le coût du risque, et le résultat des assureurs ne sera alors plus lié qu’à leurs performances commerciales.

Cependant, la constitution de ce groupement, aux caractéristiques de fonctionnement encore très floues, devrait au mieux être prête en 2024, limitant la portée de la réforme, puisqu’un délai de 18 mois est laissé aux assureurs pour organiser la constitution de ce groupement à compter du 1er janvier 2023[6].

Qu’est-ce qui pourrait être amélioré?

Des interrogations subsistent sur un certain nombre d’éléments techniques qui pourront avoir un fort impact sur l’indemnisation des agriculteurs et le taux d’adoption de l’assurance.

-

Les références individuelles historiques toujours d’actualité

Conformément aux règles internationales, le calcul du rendement de référence s’appuie toujours sur des références individuelles historiques (moyenne olympique ou désormais triennale). Instituée par l’OMC en 1994, cette méthode est vivement critiquée[7] car elle est fortement affectée par les années avec aléas climatiques. La fréquence et l’intensité des aléas, qui augmentent avec le changement climatique, peuvent en effet éloigner les résultats observés à l’échelle individuelle du potentiel agronomique réel. Cela a un effet direct sur les indemnisations des agriculteurs qui s’en trouvent réduites, les agriculteurs qui passent en dessous des seuils de déclenchement pouvant même se retrouver exclus du dispositif.

Mais faire évoluer la méthode de calcul pourrait faire sortir les subventions de l’assurance récolte de la boîte verte de l’OMC (qui contient les mesures de soutien qui ne perturbent pas le commerce) et la faire passer dans la boîte orange (soutiens perturbant les signaux de marché, soumise à un plafond). C’est en effet le cas aux Etats-Unis, où le budget de l’assurance récolte représente chaque année plus de 6 milliards. Les farmers peuvent alors mobiliser des références régionales au lieu de références individuelles historiques et, grâce à un système assurantiel complet et très encadré, 85% de la surface des cultures principales (maïs, soja, blé et coton) y est assurée chaque année. L’UE, qui est en effet soumise à un plafond de 72,4 milliards d’euros en boîte orange (mais qui n’en dépense habituellement que 5 milliards en soutiens distorsifs), dispose d’une marge de manœuvre de … 67 milliards d’euros, un montant sans commune mesure avec le budget dédié à l’assurance récolte. L’UE pourrait donc modifier son règlement Omnibus pour changer les règles de calcul de l’assurance récolte et accepter de faire passer les financements qui lui sont liés vers la boîte orange, sans aucune conséquence vis-à-vis de l’OMC.

-

Le mode d’évaluation des pertes en question

Pour déclencher l’assurance et évaluer les pertes, deux méthodes s’opposent…ou se complètent, à savoir l’assurance indemnitaire et l’assurance paramétrique. Comme l’explique Square Management[8] : « l’assurance indemnitaire dédommage les agriculteurs selon l’évaluation des dégâts constatés par un expert. L’assurance paramétrique indemnise les agriculteurs en fonction d’un indice climatique de référence comme la température, la pluviométrie, ou une durée. Elle permet à l’ensemble des assurés d’être automatiquement indemnisés, sans intervention d’expert, avec un processus de déclaration et de règlement simplifié. D’un point de vue technique, l’assurance paramétrique permet d’économiser des frais de gestion ». Mais l’assurance paramétrique ou indicielle a ses limites et ne permet pas nécessairement de refléter la réalité des observations terrain, comme dans le cas des dégâts de la sècheresse sur les prairies par exemple.

La place de l’expertise terrain pour l’évaluation des pertes dans le cadre de l’assurance récolte pose question, puisqu’il est prévu que l’indemnisation se base sur les indices et les modélisations, dont la pertinence sera renforcée grâce au partage de données prévu au sein du pool d’assureurs. Un groupe de travail flash[9] a aussi été créé pour tenter de renforcer la confiance dans le système indiciel et prévoir les conditions sous lesquelles les agriculteurs pourront demander une réévaluation des estimations obtenues à l’aide de ce système.

Conclusion

La nouvelle mouture de l’assurance récolte vise à en favoriser la diffusion, grâce à plusieurs moyens : un budget renforcé pour financer des conditions de déclenchement et de prise en charge de sinistre plus attractives, un pool d’assureurs pour assurer une équité du système entre agriculteurs indépendamment de leur niveau de risque, et une très forte diminution du soutien public pour les non-assurés en cas de catastrophe, à l’opposé de l’ancien système des calamités agricoles.

Néanmoins, les objectifs du gouvernement en matière d’augmentation de surfaces assurées d’ici 2030 semblent ambitieux. Les promoteurs de l’assurance récolte sont conscients qu’un travail d’information important reste à accomplir pour créer la culture de l’assurance nécessaire à son développement. Les agriculteurs, de leur côté, semblent encore dubitatifs, que ce soit sur la simplification du dispositif, ou parce qu’ils ont l’habitude de gérer les risques par eux-mêmes et considèrent que l’assurance devrait générer un « retour sur investissement » qu’ils ont du mal à voir. Sans leur adhésion massive, la réforme ne remplira pas ses objectifs.

Par ailleurs, le déploiement des assurances ne doit pas faire oublier que les mesures d’adaptation au changement climatique sont primordiales pour la pérennité des exploitations. L’assurance doit garder son rôle de filet de sécurité en cas d’aléas exceptionnels, dont la fréquence et l’intensité sont déjà en augmentation. Les agriculteurs pourraient être incités à adopter des pratiques de prévention et d’adaptation, dont certaines sont mutualisables à l’échelle d’une CUMA ou d’une coopérative, si cela permettait de faire baisser leur prime d’assurance. Cette idée est bien prévue dans la réforme, mais les pratiques éligibles n’ont pas encore été définies. On ne peut que regretter que de tels éléments n’aient pas été décidés avant la mise en œuvre de la réforme au 1er janvier 2023, ce qui risque de nuire à son efficacité.

Alessandra Kirsch, Directrice des études d’Agriculture Stratégies

Lore-Elène Jan, consultante d’Agriculture Stratégies

Le 4 janvier 2023

[1] https://www.legifrance.gouv.fr/jorf/id/JORFTEXT000045287633

[2] http://descrozaille.fr/gestion-risques-agricoles/Rapport-M.Le%20Ministre-F.DESCROZAILLE-avec-annexes-.pdf

[3] Varenne agricole de l’eau et du changement climatique – proposition d’un plan stratégique 2023-2030 pour la réforme des calamités agricoles et le développement des assurances récoltes

[4] https://agriculture.gouv.fr/assurance-recolte-un-dispositif-assurantiel-pour-proteger-tous-les-agriculteurs-des-aleas

[5] https://www.pleinchamp.com/les-guides/le-guide-de-l-assurance-recoltes~assurances-privees-et-etat-une-meilleure-articulation-de-la-gestion-des-risques-agricoles

[6] https://www.assemblee-nationale.fr/dyn/16/rapports/cion-eco/l16b0394_rapport-information#_Toc256000014

[7] https://www.assemblee-nationale.fr/dyn/16/rapports/cion-eco/l16b0394_rapport-information

[8] Source : Augustin de Chevron Villette, Consultant Confirmé Square Management : https://www.square-management.com/articles-en/risques-climatiques-la-nouvelle-assurance-recolte-sera-t-elle-suffisante-pour-couvrir-les-pertes/?lang=en

[9] https://agriculture.gouv.fr/codar-letat-confirme-lentree-en-vigueur-de-la-reforme-de-lassurance-recolte-au-1er-janvier-2023