Télécharger le PDF

Depuis deux ans maintenant, la notion de souveraineté alimentaire est régulièrement abordée, débattue, et surtout utilisée comme un argument pour défendre la nécessité de produire. Malgré une balance commerciale excédentaire, l’Union Européenne des 27 est-elle capable de se nourrir ? Sa production interne vise-t-elle à répondre aux besoins de sa population ou à assouvir une vocation agro-exportatrice ? La réponse n’est pas univoque, et l’analyse des ratios d’auto-approvisionnement, de capacité d’exportation et de dépendance aux importations des différents secteurs permet d’apporter des éléments objectifs au débat.

La souveraineté alimentaire pour une majorité de productions

L’analyse des balances commerciales permet d’étudier les équilibres des échanges dans différents secteurs en tenant compte de la valeur des produits, mais elle ne permet pas de considérer l’équilibre entre production et consommation en matière de volumes. On peut avoir ainsi un excédent ou un déficit commercial important sur un produit à forte valeur ajoutée, qui ne peut renseigner sur l’importance des volumes concernés au regard de la consommation. Nous avions analysé en début d’année les résultats d’un rapport de FranceAgriMer sur la souveraineté alimentaire française, qui mettait en avant des résultats positifs sur les céréales et les produits laitiers, mais illustrait également la dégradation de certaines filières, comme le poulet ou les fruits et légumes. Nous avons voulu réaliser un exercice similaire à l’échelle de l’Union Européenne. Le marché commun peut en effet permettre d’équilibrer les forces et les faiblesses des différents Etats-Membres.

Nous avons analysé quatre catégories de produits : produits laitiers, viandes, céréales, oléagineux.

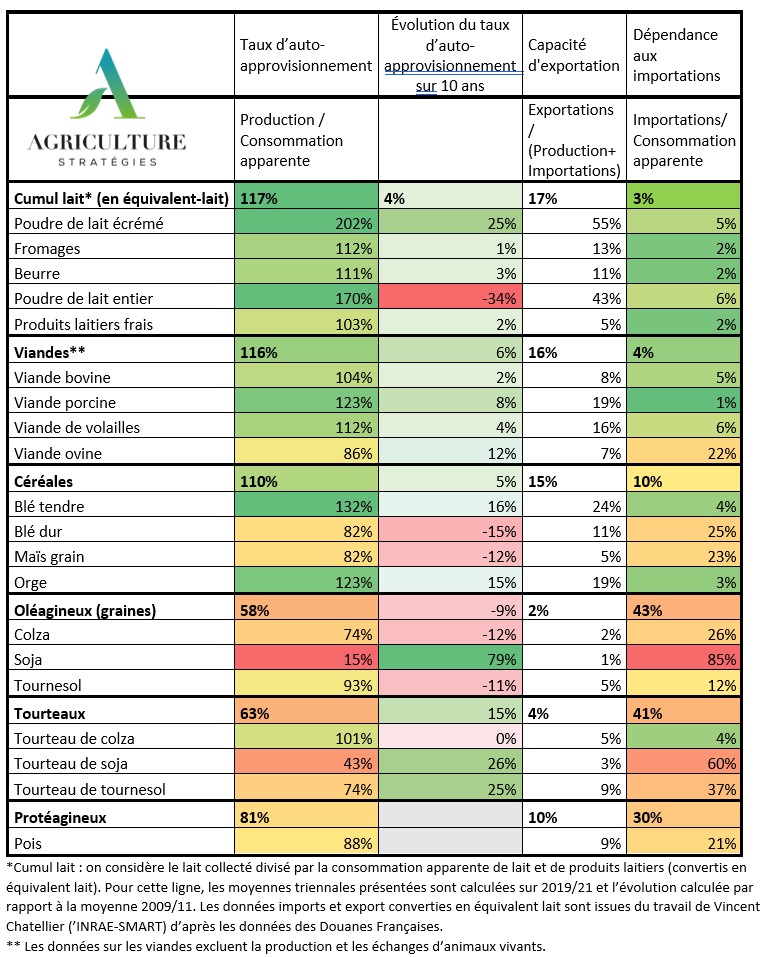

| Définition des indicateurs présentés (tous les chiffres présentés et discutés portent sur l’UE 27) : – Le taux d’auto-approvisionnement (production/consommation), qui traduit la capacité apparente du pays à assurer ses besoins à partir de sa production. On considère la production réalisée par les pays de l’UE selon l’année en cours (pertes déduites pour les céréales, les stocks ne sont pas pris en compte). La consommation apparente intègre les variations de stocks, elle correspond à : production + imports – exports. – La capacité d’exportation(exportations/(production+importations)), soit la part de la production et des importations qui est exportée, montrant la puissance exportatrice du pays mais aussi la dépendance de cette production aux achats des pays importateurs. – La dépendance aux importations (importations/consommation apparente) : c’est la part des importations dans la consommation intérieure, qui peut être élevée malgré un taux d’auto-approvisionnement important et traduit dans ce cas une inadéquation entre le produit fini élaboré et les attentes du consommateur, qui peut par exemple préférer acheter un produit moins cher importé. |

La production européenne parvient à couvrir la consommation en produits laitiers, en céréales et en viandes et seul le secteur des oléoprotéagineux est déficitaire. Cependant, des disparités parfois importantes sont à noter dans chacun de ces secteurs.

Tableau 1: indicateurs de souveraineté alimentaire de l’UE 27 (moyennes 2019-2022, comparée avec les moyennes 2009-2012 pour l’évolution sur 10 ans), données Commission Européenne, traitement Agriculture Stratégies

- Malgré la réduction du cheptel, de bons résultats pour les produits laitiers

Le taux d’auto-approvisionnement en produits laitiers est supérieur à 100% pour toutes les catégories de produits. Pas de surprise de ce côté, l’UE étant le deuxième producteur de lait mondial. De plus, la décapitalisation du cheptel laitier européen, dont les effectifs se réduisent lentement mais sûrement (l’UE compte 5 millions de vaches laitières en moins qu’en 2000) est pour le moment plus que compensée par l’augmentation des rendements laitiers. Tous produits laitiers confondus, la production est suffisante pour couvrir une demande en progression, et le taux d’autosuffisance de l’UE en lait est en légère augmentation depuis 20 ans, au contraire de celui de la France, qui se dégrade rapidement sur la période récente, la production ne suivant pas la hausse de la consommation.

Figure 1 : Consommation apparente et taux d’autosuffisance en lait dans l’UE27 et en France. Source : calcul Agriculture Stratégies à partir de données Commission Européenne et INRAE SMART.

On considère le lait collecté (d’après données Commission Européenne) divisé par la consommation apparente de lait et de produits laitiers. La consommation apparente correspond à la collecte + importations – exportations de lait et de produits laitiers (convertis en équivalent lait). Les données imports et export converties en équivalent lait sont issues du travail de Vincent Chatellier (INRAE-SMART) d’après les données des Douanes Françaises.

Les différents produits laitiers suivent cependant des trajectoires différentes. Pour les fromages, le beurre et les produits frais, l’UE reste auto-suffisante sans excès. A noter le cas des fromages, dont la consommation et les exportations sont en constante augmentation : alors qu’en 2010, un Européen mangeait en moyenne 17,8 kg de fromage par an, il en consomme 3 kg de plus en 2021. Sur la même période, les exportations ont augmenté de 30% (malgré la perte du marché russe qui représentait pratiquement le tiers des exportations de fromages en 2013), mais l’augmentation de la production parvient à maintenir à la fois la capacité d’exportations et le taux de couverture de la consommation.

La dépendance aux importations est faible (moins de 5%) pour tous les produits laitiers, traduisant la bonne adéquation de la production avec la demande européenne. Les poudres maigres et grasses, plus facilement transportables, et dans une moindre mesure le beurre et les fromages sont davantage exportés que les produits frais, périssables, dont les échanges se font majoritairement intra-UE. Le premier partenaire pour les poudres et le beurre est de loin la Chine, un partenaire commercial difficile à gérer car son comportement d’achat assez imprévisible porte sur des volumes très conséquents et pèse énormément sur les marchés[1].

La production de poudre maigre (lait écrémé) a bondi entre 2014 et 2015 avec l’arrêt des quotas laitiers (environ + 500 000t) et reste stable depuis, contribuant à une augmentation de la capacité d’exportation et du taux d’auto-approvisionnement qui tourne maintenant autour des 200% : autrement dit, l’UE produit deux fois plus de poudre de lait écrémé qu’elle n’en consomme. Ces excédents importants concernent spécifiquement la poudre écrémée et dans une moindre mesure la poudre de lait entier, dont la production a déjà nettement réduit et est retournée sous le niveau d’avant-quota.

- La production couvre la consommation en viande, sauf pour la viande ovine

La situation apparait également favorable du côté des viandes, dont la consommation est couverte par la production pour le bœuf, le poulet et le porc. La consommation de viande en UE est restée très stable sur les dix dernières années : les européens en consommaient 67 kg par habitant et par an en 2010 et ce chiffre est resté le même en 2020. Comme en France, on constate une légère érosion de la consommation en viandes porcine et bovine, compensée par la demande de poulet en progression.

Figure 2: Evolution de la consommation de viande par habitant et par an pour l’UE 27, source Commission Européenne, traitement Agriculture Stratégies

Figure 2: Evolution de la consommation de viande par habitant et par an pour l’UE 27, source Commission Européenne, traitement Agriculture Stratégies

En viande bovine, les volumes produits ont un peu fluctué durant la décennie, et sont aujourd’hui légèrement en dessous du niveau observé 10 ans auparavant (-3%). Néanmoins, la légère diminution de la consommation européenne de viande bovine (10,4 kg consommé par habitant sur la moyenne 2019/22 contre 11,0 pour la période 2009/12) permet de maintenir un taux d’auto-approvisionnement suffisant. La dépendance aux importations est beaucoup moins forte à l’échelle européenne qu’en France, puisque les importations ne représentent que 5% de la consommation, un chiffre monté à 25,6% en France en 2022 alors que le pays est le premier producteur de viande bovine au sein de l’UE. Le marché de la viande bovine dans l’UE 27 est en effet centré sur le commerce intérieur, la France exporte des animaux vivants (principalement vers l’Italie) et importe de la viande depuis les Pays-Bas, l’Irlande, l’Allemagne, la Pologne et le Royaume-Uni, désormais principal partenaire commercial hors UE de la France pour la viande bovine. Si l’on intègre les échanges d’animaux vivants, la France dispose d’un taux d’autosuffisance de 111% pour la période 2019/22 (contre 93% pour la viande seule), et l’UE dispose d’un taux de 107% (contre 104% en viande seule).

Après une longue période de stabilité, la consommation de viande de porc s’oriente à la baisse depuis 2018, tandis que la production porcine a progressé jusqu’en 2021 pour répondre à une demande extérieure forte, principalement tirée par la Chine. Depuis fin 2021, les importations chinoises refluent en volume, du fait d’une reprise de la peste porcine africaine (PPA) qui entraine une hausse des abattages locaux et une baisse des cotations[2]. La PPA a également touché certains pays européens, entrainant pour ces pays des difficultés pour exporter et un engorgement du marché intérieur. Les producteurs ont alors été confrontés à une baisse des prix associée à une hausse record du coût de production du fait de la hausse des charges liée à l’énergie et l’aliment, confrontant le secteur à « la crise la plus grave qu’il ait jamais connue »[3]. Face à cette crise, seules des mesures nationales ont été prises[4], face à l’inaction de l’exécutif européen. Si après deux années de crise la situation du secteur est aujourd’hui en cours d’amélioration, c’est parce que le cheptel européen s’est réduit rapidement (de 3% entre 2020 et 2021, de plus de 5% entre 2021 et 2022[5]), dans un contexte subi et non accompagné.

Alors que la France ne répond plus à sa demande nationale en viande de poulet depuis 2014 et que son taux d’autosuffisance diminue chaque année, l’UE a un taux d’auto-approvisionnement supérieur à 100%, et sa dépendance aux importations tend même à diminuer légèrement, notamment en raison de l’augmentation de la production de la Pologne, devenu le premier éleveur de poulet européen en 2013 et dont les volumes continuent de progresser pour couvrir une consommation interne qui ne cesse de croître, mais également alimenter les marchés extérieurs. La consommation intérieure a ainsi grimpé de 20% entre 2009/12 et 2019/22, et les exportations de viande de poulet ont bondit de 33%, tirées par la demande du premier client européen, le Royaume Uni.

La seule viande dont la production ne couvre pas la consommation est la viande ovine, dont le taux d’auto-approvisionnement est toutefois en progression depuis 2008, mais uniquement en lien avec la diminution de la consommation communautaire ; la production est en baisse. Une situation qui ne s’arrangera pas avec l’application des nouveaux accords de libre-échange en cours de signature ou de discussion avec l’Océanie, qui prévoit l’ouverture de nouveaux contingents de viande ovine.

- Des tendances hétérogènes en céréales

Les céréales montrent des tendances hétérogènes. Si la production globale permet de couvrir les besoins communautaires pour ce secteur, c’est surtout grâce à l’orge et au blé tendre, dont le taux d’auto-approvisionnement est supérieur à 120% et en progression depuis dix ans.

Pour le blé tendre, les surfaces sont stables, mais les rendements ont progressé en moyenne malgré une variabilité interannuelle importante. La consommation intérieure de blé est en légère diminution, l’excédent de production alimente donc l’export. Le constat est le même pour l’orge, dont l’augmentation des rendements pallie largement la diminution des surfaces semées. Les exportations de blé tendre ont augmenté de 58% et celles d’orges de 67% sur la décennie. D’après les données IGC, l’UE a fourni en moyenne 16% des volumes de blés et 24% des volumes d’orges échangés au niveau mondial sur les dix dernières années.

Au contraire, du blé tendre et de l’orge, la production de maïs n’est plus suffisante, et le taux d’auto-suffisance se dégrade. En effet, l’augmentation de l’utilisation du maïs grain en alimentation animale et dans une bien moindre mesure des biocarburants (en 2022, 76% de la consommation domestique de maïs grain est à destination de l’élevage et 8% à destination des biocarburants) n’est pas couverte par la production qui reste stable, entrainant une explosion des importations depuis une dizaine d’années. La dépendance aux importations de maïs grain est ainsi passé de 10% pour la moyenne 2009/12 à 23% pour 2019/22. L’augmentation de la demande en maïs est notamment liée au développement des filières de monogastriques. En France, on estime que l’utilisation du maïs grain en alimentation animale est répartie ainsi : 40% à destination des volailles, 36% à destination des porcs, et 10% à destination des bovins laitiers et 10% aux bovins viande[6]. Contrairement à certaines idées reçues, dans un contexte de décapitalisation du cheptel bovin, c’est l’augmentation de la demande en viandes blanches qui tire la demande en maïs et également en soja (rappelons de 44% du tourteau de soja importé en France est destiné aux volailles). Les importations de maïs proviennent principalement d’Ukraine et du Brésil (respectivement 57% et 23% des importations en maïs de l’UE sur la moyenne 2019/22), et le maïs est pour le moment exclu de la liste des produits soumis à au règlement sur la déforestation importée. Les importations de maïs sont également motivées par la possibilité d’importer du maïs OGM, plus compétitif : il existe aujourd’hui plus de 200 maïs OGM autorisés à l’importation, et pour un gène modifié ou une combinaison de ces gènes, plusieurs dizaines de variétés existent[7] et peuvent ainsi rentrer au sein du marché européen. Il existe donc des centaines de variétés différentes de maïs OGM que l’on peut utiliser en alimentation humaine et/ou animale alors que la culture n’est pas autorisée en UE, et chaque année de nouvelles autorisations sont accordées[8].

Le taux d’auto-approvisionnement en blé dur[9] est lui aussi en baisse, mais pour des raisons différentes : alors que la consommation reste stable, la production de blé dur diminue et les exportations avec. La baisse de la production peut s’expliquer par une baisse des surfaces (notamment en Espagne et en France[10]), elle-même liée à un manque de rentabilité de la culture par rapport au blé tendre en particulier, à laquelle s’ajoute une variabilité importante des rendements qui peut décourager les agriculteurs.

Mais des faiblesses, notamment en oléagineux

- L’UE dépend des importations pour ses besoins en oléoprotéagineux

En ce qui concerne les oléagineux, la production ne couvre que 58% de la consommation européenne. C’est l’insuffisance bien connue de la production de soja qui explique ce mauvais ratio : son taux d’auto-approvisionnement n’est que de 15% (2,5 millions de tonnes de produites pour une consommation de 16,2 millions de tonnes en 2022). Bien qu’insatisfaisante, la situation s’améliore néanmoins : la production a quasiment triplé en 10 ans, grâce à une forte augmentation des surfaces semées depuis 2015 (liée à la mise en œuvre d’une aide couplée au soja), pour une utilisation qui se stabilise. La demande est en effet restée stable sur les 10 dernières années et les importations de tourteau de soja refluent, en lien avec le développement de la production et surtout de la transformation interne.

Pour considérer le degré de dépendance ou d’auto-suffisance en oléagineux, il faut en effet à la fois considérer la production et les échanges en graines, mais également en tourteaux et en huiles. Un pays qui dispose de capacités de transformation suffisantes peut avoir une bonne autonomie en tourteaux, mais celle-ci peut dépendre de l’importation de graines extérieures pour alimenter les usines. Inversement, un pays qui dispose de peu d’usines de trituration peut les approvisionner principalement avec sa propre production, et afficher un taux d’auto-approvisionnement en graines satisfaisant, mais dépendre fortement d’importations de tourteaux, puisqu’il n’est alors pas capable d’en produire suffisamment sur son sol pour alimenter la transformation.

Les performances européennes et françaises sont donc inversées : en soja, la France a un meilleur taux d’auto-approvisionnement en graines (48%) mais celui-ci est lié à une faible demande intérieure car la France manque d’usines de trituration : elle produit seulement 4% du tourteau de soja qu’elle consomme[11]. L’UE au contraire affiche un taux d’auto-approvisionnement en tourteaux de soja de 43%, mais très largement adossé aux importations de graines.

Lorsqu’on considère l’ensemble des tourteaux pour l’UE, le taux d’auto-approvisionnement passe à 63% (il est de 28% pour la France), et il s’améliore, mais au prix d’une augmentation des importations de graines oléagineuses. Pour la production de graines de tournesol et le colza, les ratios sont encore satisfaisants (taux d’auto-approvisionnement de 93% et 74% respectivement). Mais la tendance est inquiétante, l’augmentation des surfaces cultivées et de la production n’arrive pas à suivre celle de la consommation : les huiles et tourteaux de colza et tournesol peuvent en effet être utilisées en substitution du soja. La demande en colza a plus que doublé depuis le début des années 2000, et celle en tournesol est également en constante augmentation. Résultat, le taux d’auto-approvisionnement de ces deux cultures a perdu 10 points en 10 ans, et la dépendance aux importations est en nette augmentation. Pour le colza, les capacités de trituration se sont adaptées et permettent de répondre à l’augmentation des besoins (en lien également avec le développement du biodiésel, l’huile de colza issue du processus étant utilisée pour produire ce biocarburant) et les tourteaux consommés sont produits sur le sol européen, mais pour le tournesol, malgré une augmentation de la production intérieure, on continue à importer une partie importante des tourteaux consommés (37%).

Tableau 2 : Comparaison des taux d’auto-approvisionnements français et européens en graines oléagineuses et tourteaux, sources Agreste (bilan d’approvisionnement agroalimentaire) et Commission Européenne, traitement Agriculture Stratégies

La production de protéagineux de l’UE ne parvient pas non plus à couvrir la demande intérieure, dont les surfaces restent stables, autour de 2,1 millions d’ha. La Commission Européenne vise 2,8 millions d’ha en 2032, ce qui, associé à une augmentation des rendements de 14%, devrait selon elle permettre de couvrir l’augmentation de la demande pour l’alimentation animale[12]. Des prévisions qui nous semblent bien optimistes alors que les rendements stagnent.

Conclusions

Alors que la souveraineté alimentaire de la France décline, l’amélioration de celle de l’UE est permise par la montée en puissance agricole d’autres pays comme la Pologne ou l’Espagne, parfois au prix d’une intensification des pratiques agricoles dommageables à l’environnement. Il est donc d’autant plus important d’assurer que tous les Etats Membres avancent dans une direction commune en matière de transition agroécologique, un exercice rendu délicat par le manque d’harmonisation des législations nationales ou par les différences que contiennent les PSN et notamment les modalités d’application des écorégimes.

Les règlements européens à venir (notamment en matière de pesticides, de bien-être animal, ou de restauration de la nature) pourraient être l’occasion de mettre fin (au moins en partie) aux distorsions de concurrence internes. Mais l’atteinte des objectifs déclinés au travers du Green Deal et de la stratégie Farm to Fork risque d’avoir un impact sur les niveaux actuels de production de l’UE, qui conduit une partie des observateurs et la profession à questionner ses effets sur la souveraineté alimentaire de l’UE, sa capacité à se nourrir et à fournir des marchés extérieurs dont la volatilité sera amplifiée par une réduction de l’offre européenne.

La production d’études des impacts cumulés des différentes stratégies sur la production et les prix est indispensable. La dernière réponse de la Commission faite le 5 juillet dernier[13] pose question quant à la mise en œuvre différenciée du règlement SUR sur l’utilisation des pesticides au sein des Etats-Membres. Si chaque Etat-Membre priorise à sa guise la réduction des pesticides sur les secteurs, les cultures et les régions de son choix, la nécessaire uniformisation des pratiques au sein de l’espace européen ne pourra être acquise. Par ailleurs, il sera nécessaire que l’application de ces politiques ne contribue pas à renforcer la dépendance des productions déficitaires au profit de celles qui resteront les plus rentables.

Les tendances actuelles ne doivent pas non plus être occultées : par exemple, si la production laitière européenne apparait aujourd’hui largement suffisante à la couverture des besoins, la poursuite, voire l’éventuelle accélération de la décapitalisation du cheptel pourrait à terme enrayer les dynamiques observées. La réduction du cheptel laitier peut apparaitre souhaitable pour certains en raison des importants excédents en poudre de lait, mais il faut également considérer que la réduction de poudre de lait écrémé s’accompagnera d’une réduction de la disponibilité en matières grasses, dont la production actuelle au regard de la consommation est proche de l’équilibre.

La poursuite des objectifs de réduction des émissions de gaz à effet de serre doit ainsi tenir compte de l’évolution de la consommation, notamment en viande. Toute réduction de la production européenne, qui s’accompagnerait d’une augmentation du coût de production, doit être accompagnée et protégée pour ne pas être compensée par l’augmentation d’importations plus compétitives, au bilan carbone et environnemental plus dégradé.

Alessandra Kirsch, Directrice des études d’Agriculture Stratégies

Lore-Elene Jan, consultante d’Agriculture Stratégies

Le 29 août 2023

Mis à jour le 6 décembre 2024 pour les taux d’auto-approvisonnement français en tourteaux

[1] https://www.tendances-lait-viande.fr/category/lait-de-vache/?numero=349

[2] https://www.franceagrimer.fr/fam/content/download/68258/document/NCO-DIAL-VBL-Conjoncture%202022-02-02.pdf?version=1

[3] https://www.euractiv.fr/section/energie-climat/news/commission-still-hesitant-to-step-in-and-relieve-distressed-pig-farmers/

[4] https://agriculture.gouv.fr/le-ministre-en-charge-de-lagriculture-annonce-un-plan-de-sauvegarde-de-la-filiere-porcine-face-une

[5] https://agreste.agriculture.gouv.fr/agreste-web/download/publication/publie/SynAbo23406/consyn406202305-Porcins.pdf

[6] D’après https://www.gis-avenir-elevages.org/content/download/3690/36029/version/1/file/synthese_Avenir_Elevages_2020.pdf

[7] https://twitter.com/DurocYann/status/1616485648893870088

[8] Liste OGM autorisés : https://webgate.ec.europa.eu/dyna2/gm-register/

[9] A noter qu’au contraire des chiffres qui ont été présentés pour la France par FranceAgriMer, ces bilans n’incluent pas les semoules et les pâtes.

[10] https://www.franceagrimer.fr/fam/content/download/63307/document/Bilan%20Bl%C3%A9%20dur%202019-2020.pdf?version=1

[11] D’après les bilans d’approvisionnement agroalimentaire annuels d’Agreste

[12] https://agriculture.ec.europa.eu/system/files/2023-04/agricultural-outlook-2022-report_en_0.pdf

[13] https://food.ec.europa.eu/system/files/2023-07/pesticides_sup_commission-response_art-241.pdf